Banque-assurance : à la conquête des clients Mass Affluent

À mi-chemin entre le Mass Market et la clientèle Affluent, les clients dits « Mass Affluent » sont une cible incontournable des acteurs des services financiers. En effet, nombre d’entre eux – banquiers et assureurs traditionnels, banques en ligne, CGP, courtiers, e-courtiers, etc. – se sont lancés à l’assaut de ce marché très courtisé. Les approches sont diverses et les positionnements des acteurs plus ou moins clairement affichés : des simples offres ciblées (placements dédiés, offres bancaires premium), en passant par les plateformes démocratisant la gestion de patrimoine, les programmes d’avantages et de services dédiés, jusqu’aux approches sur-mesure et personnalisées.

Partant de ce constat, comment faire pour adresser ces clients trop « riches » et exigeants pour se contenter des services standards des réseaux traditionnels, et cependant insuffisamment aisés pour accéder au graal de la gestion privée ?

La segmentation par la valeur : une première approche pour identifier les clients mass affluent

Mais de qui parle-t-on quand on évoque la clientèle Mass Affluent ? Il est communément admis qu’il s’agit d’une frange de la population française peu nombreuse, mais à très forte valeur : elle correspond aux 10% des ménages détenant 50% du patrimoine.

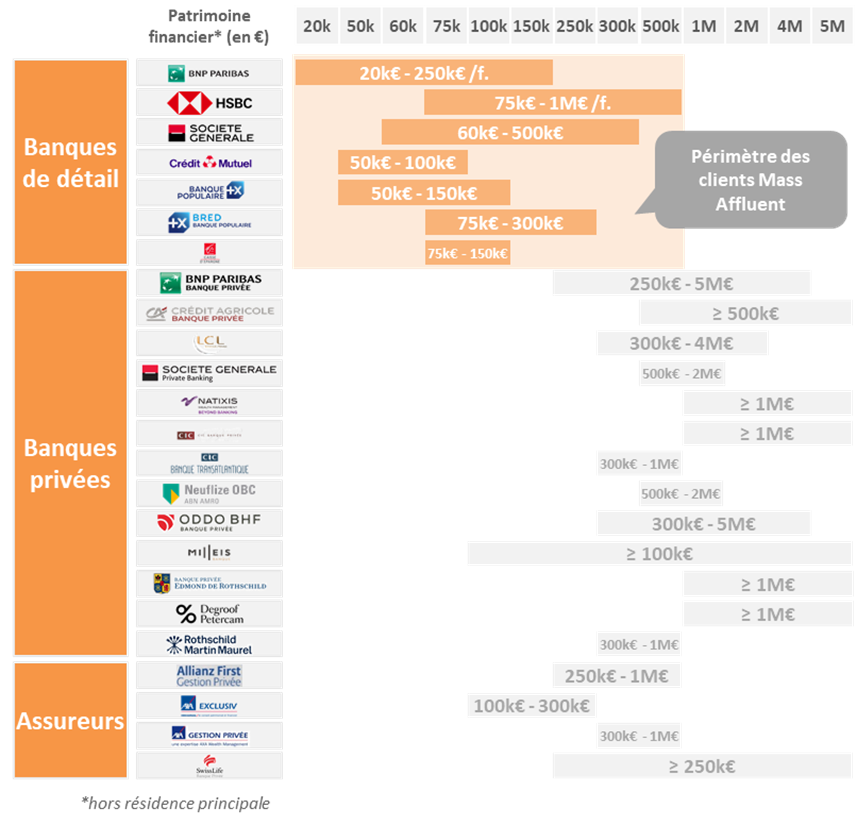

De façon plus spécifique, chaque établissement a sa propre définition du Mass Affluent (notamment au regard des critères d’éligibilité de sa gestion privée), mais une grande majorité s’appuie sur le même critère : le patrimoine détenu au sein de l’établissement, avec un seuil d’entrée se situant entre 50k€ et 75k€ de patrimoine financier, et allant jusqu’à 200k€ à 300k€. Au-delà, les clients sont alors définis comme « Affluent », apanage des banques privées ou de certains CGP.

Pour les établissements financiers, l’enjeu premier est ainsi d’identifier ce type de client. Si cela est plus aisé pour les banques traditionnelles qui – quand elles sont banques principales – ont une vision relativement complète de la situation financière de leurs clients (patrimoine et revenus), cette identification des clients Mass Affluent est moins triviale pour les assureurs, qui n’ont qu’une vision partielle du patrimoine de leurs clients et ne bénéficient pas de la domiciliation des revenus. Pour autant, des solutions alternatives existent, permettant à ces acteurs de reconnaître les clients à potentiel détenant des avoirs à la concurrence : elles feront l’objet d’un prochain article sur notre blog.

Une fois ces clients identifiés, un deuxième enjeu consistera alors à délivrer une proposition de valeur adéquate : nous nous consacrerons dans cet article à traiter ce deuxième enjeu fondamental pour les acteurs des services financiers, à savoir la nécessité de comprendre les besoins de cette cible caractérisée par la diversité de ses profils, pour ainsi adapter la proposition de valeur et le modèle relationnel.

De la nécessité de comprendre finement les besoins de chaque catégorie

Si le critère du patrimoine financier détenu au sein de l’établissement permet de réaliser une première segmentation du portefeuille, il est cependant insuffisant pour aborder la diversité des clients Mass Affluent, leurs attentes et besoins étant propres à chaque profil.

En effet, comment imaginer traiter de la même manière un couple de trentenaires cadres, en pleine construction de leur stratégie patrimoniale, en demande forte de digital et d’autonomie, et favorable à une prise de risque importante, et un couple de retraités, dont le patrimoine est établi, et davantage en recherche de protection de l’épargne constituée et de transmission aux descendants ?

De notre point de vue, trois grandes populations de Mass Affluents, caractérisées par leur âge, se dessinent, au sein desquelles différentes catégories co-existent, dont les besoins, les attentes, mais aussi les comportements financiers, sont spécifiques :

- Les émergents : clientèle de moins de 35 ans, elle se compose de jeunes héritiers et de self-made millenials, jeunes chefs d’entreprise et cadres supérieurs. Technophiles avertis, ils sont opportunistes, et perçoivent leur conseiller comme un coach financier les soutenant dans leurs prises de décision et la construction de leurs objectifs.

- Les épanouis : composés d’individus de la génération X, ils ont un niveau de revenu élevé (généralement supérieur à 100 000€/an) et commencent à posséder un patrimoine solide, faisant d’eux les plus importants détenteurs d’avoirs financiers parmi les Mass Affluent. On trouve cependant des profils très variés au sein de cette catégorie : on pourra ainsi citer les couples dynamiques à la recherche de placements rentables grâce au soutien d’experts dédiés, les investisseurs que le risque ne rebute pas, mais aussi des individus ayant hérité d’un patrimoine financier. Dotés d’une culture financière plus importante que les émergents, ils privilégient la diversité des produits détenus, et s’appuient sur l’aide d’experts… mais seulement quand ils le souhaitent.

- Les établis : catégorie la plus âgée, elle regroupe les baby-boomers de 65 ans et plus. Qu’ils soient épicuriens raisonnables ou économes avisés, ils cherchent principalement à préserver leur patrimoine tout en profitant de leur épargne retraite. Malgré une baisse de leurs revenus suite au passage à la retraite, ils détiennent un patrimoine conséquent, fruit de l’épargne d’une vie, et vont s’appuyer sur les connaissances acquises par expérience pour être exécuteur de leurs décisions.

Cette approche par les profils et par les besoins permet dès lors de pallier la faiblesse d’une approche par la valeur : elle rend en effet possible une fine compréhension de ce que chaque typologie de client souhaite, à partir de laquelle les offres, services, ou encore modèles relationnels pourront être par la suite élaborés.

Autre avantage d’une telle démarche : identifier les besoins communs à différentes catégories pour mettre en place en place des solutions touchant le plus grand nombre. De cette manière, il sera possible d’industrialiser les offres et services répondant aux attentes de différentes catégories de Mass Affluent et ainsi assurer de délivrer de façon systématique la promesse faite à cette clientèle, souvent déceptive, car mal réalisée ou inconstante.

Les mass affluent ne sont pas uniquement les clients aisés d’aujourd’hui

Au-delà de la segmentation et de la compréhension fine des besoins et attentes des clients Mass Affluent, l’identification et l’attention portées aux mass affluents « en devenir » sont clés pour se positionner sur le marché et préparer l’avenir. En effet, mettre en œuvre un plan de conquête sur des clients étant en relation avec leur(s) banque(s) ou assureur(s) depuis de nombreuses années peut se révéler complexe et couteux, alors qu’investir sur un client à potentiel et l’accompagner dans la construction de sa stratégie patrimoniale permet de construire une relation de confiance sur le long terme et se révèlera rentable à terme.

Mais encore faut-il pouvoir identifier ce type de profil. Ainsi, les mécaniques pour détecter ces clients à potentiel diffèrent de celles pour caractériser les clients Mass Affluent puisque, au-delà du suivi du stock d’encours détenus, il est critique de s’appuyer sur le flux des investissements passés pour les projeter sur le futur et identifier les clients ayant une probabilité d’atteindre le seuil de qualification d’ici quelques années. Cette logique d’analyse de flux s’accompagne de la prise en compte d’autres données pour affiner la probabilité qu’un client appartienne à terme au segment Mass Affluent : étudier la surface et la localisation du logement, analyser le type de produit(s) détenu(s) (les contrats pierre papier étant par exemple un bon indicateur du potentiel), ou encore considérer des flux mensuels proches de ceux que réalisent les Mass Affluent sont des pistes à investiguer.

Enfin, à l’image de la démarche proposée sur la clientèle Mass Affluent, l’étude des clients à potentiel devra nécessairement s’accompagner d’une compréhension fine de leurs besoins, pour concevoir une proposition de valeur parfaitement adaptée. Majoritairement focalisés sur l’investissement immobilier (primo-accédants), ces clients sont à date fidèles à leur banque principale (de par leur crédit immobilier), à qui ils confient la majorité de leurs avoirs, mais définissent progressivement leurs partenaires financiers de demain, selon qu’ils sauront répondre à leurs besoins spécifiques en matière de placements de leurs avoirs (rentabilité, sens…), de conseil et d’accompagnement (pédagogie, soutien dans la prise de décision…) et de relation avec leurs partenaires financiers (transparence, digitalisation…).

Conclusion

Déjà courtisée par le passé, la clientèle des Mass Affluent devrait l’être encore plus dans le futur. La crise sanitaire que nous vivons actuellement est sans appel à ce sujet : depuis le début de la crise, la moitié du surcroît d’épargne est en effet concentrée sur les 10 % les plus aisés. Et compte tenu de l’impact sur l’économie, les établissements financiers vont être nombreux à chercher de nouveaux relais de croissance. Il devient ainsi fondamental de comprendre finement cette population hétéroclite, afin d’être pertinent dans l’accompagnement à leur proposer, et s’assurer ainsi leur préférence.

Vertone, cabinet de conseil en stratégie et management, a développé de nombreuses expertises sur le sujet, et peut vous accompagner à la fois sur vos travaux de segmentation, mais également de compréhension des besoins clients et de construction de proposition de valeur adaptée à chaque segment.

Un article rédigé par Claire Dialinas et Julien Levrier