52 millions d’utilisateurs français, une présence moyenne sur 6 réseaux sociaux, près de 2h de temps passé par jour sur les plateformes sociales, soit près de 10 minutes de plus par rapport à 2022 : en 2023, les réseaux sociaux sont plus que jamais au cœur du quotidien des Français, et donc au centre des préoccupations des entreprises cherchant à s’adresser à eux.

Face à ce potentiel et au rôle que jouent les réseaux sociaux dans le processus de vente (87% des acheteurs sont influencés sur les réseaux sociaux pour la décision d’un achat), les banques et assurances musclent depuis plusieurs années leur présence sur les réseaux sociaux, pour diversifier leurs canaux de prise de parole et communiquer là où leurs clients et prospects se trouvent.

Le chemin est toutefois pavé de difficultés : à titre d’exemple, les produits assurantiels & bancaires donnent rarement lieu à un achat impulsif en comparaison des biens de consommation, dont la vente est également moins règlementée que les produits financiers.

Comment les assureurs & les banques se saisissent des opportunités offertes par les réseaux sociaux pour développer leur notoriété & créer des liens avec les clients et les prospects ? Cherchent-ils à travailler le funnel de conversion pour faire des réseaux sociaux un canal de vente à part entière ? Quelles pratiques inspirantes hors services financiers pourraient nourrir leurs réflexions ?

Décryptage.

Comment développer la notoriété et être visible des clients…

Facebook, LinkedIn, YouTube, Twitter, ou plus récemment Instagram, TikTok voire Snapchat : les assureurs prennent progressivement position sur les principaux réseaux sociaux, comme espace de prise de parole permettant de relayer actualités, conseils ou encore nouveautés produits. Afin de se différencier des concurrents et marquer l’esprit des internautes, les assureurs activent différents leviers.

En premier lieu, dans le but de créer une forme de proximité avec leurs clients, les assureurs s’appuient sur les prises de paroles de la part des dirigeants s’adressant aux clients finaux, la tendance étant notamment de s’exprimer sur des sujets d’actualité économique, sociétale ou environnementale. Pour créer davantage de lien à une maille individuelle et se positionner comme proche du client, certains dirigeants, notamment de startups, vont jusqu’à prendre la parole sur des sujets qui les concernent personnellement, affichant une entreprise plus humaine et accessible.

En élargissant le cercle des parties prenantes, vient ensuite l’activation d’influenceurs. Leurs prises de parole peuvent ainsi être relayées sur le compte de la marque, ou bien directement sur le compte de l’influenceur : la visibilité de la marque est dès lors démultipliée auprès des followers de ce dernier.

Zoom hors Services Financiers : le marketing d’influence

| Le marketing d’influence vise à aider une entreprise à s’appuyer sur les influenceurs avec une méthodologie industrielle, en : – Définissant la vision stratégique : quels objectifs ? quelles cibles clients ? quels budgets ? – Identifiant les influenceurs les plus adaptés : méga influenceurs (500k+ followers), micro influenceurs (10-100k followers), … ? – Activant et pilotant les campagnes – Mesurant les résultats Cette démarche est particulièrement adaptée pour les acteurs habitués à réaliser de nombreuses collaborations. Des outils dédiés peuvent être utilisés pour chacune de ces étapes, par exemple pour identifier et prendre contact avec des influenceurs répondant à des contraintes particulières, ou bien pour mesurer les résultats (social listening). Exemples d’initiatives : – Henkel a réalisé un partenariat avec un artisan Youtuber possédant une communauté de ~150k followers, pour renforcer la proximité avec les artisans Picard a fait appel à Lena Situations (4M de followers) pour toucher une large cible et rajeunir sa clientèle |

… pour ensuite interagir avec les internautes

Une fois une marque à l’esprit de l’internaute, le nouvel enjeu est de déclencher des interactions avec celui-ci.

Pour cela, les assureurs cherchent à étendre les points de contact potentiels, à une maille individuelle : c’est ainsi que se sont développés les programmes d’Employee Advocacy. Les salariés sont invités à prendre la parole sur les réseaux sociaux pour relayer des contenus pré rédigés, et sont accompagnés en interne grâce à de la formation qui les sensibilise aux enjeux de partage sur les réseaux sociaux.

L’utilisation des réseaux sociaux par les conseillers, permettant de valoriser leur expertise et nouer des liens avec de potentiels clients, s’est également fortement développée – que ce soit principalement sur LinkedIn ou encore Facebook, à l’image des 2500 conseillers de American Family Insurance qui y ont ouvert une page.

Enfin, des acteurs imaginent des campagnes sur les réseaux sociaux dans le but de générer des réactions de la part des internautes. Pour mettre en avant la garantie qui offre 5 retours en taxi par an aux jeunes comprises dans son offre Switch, Axa a par exemple réalisé une campagne autour du hashtag #JeVeuxRentrerEn, invitant les internautes à proposer des idées originales de moyen de transport (hélicoptère, monster truck, …). En une semaine, la campagne a généré plus de 50 000 visites sur la page dédiée du site web d’Axaet 17 millions d’impressions sur Twitter.

Zoom hors Services Financiers : le hashtag conversationnel

| À l’image de la campagne d’Axa #JeVeuxRentrerEn, des acteurs utilisent le mécanisme du hashtag pour créer des interactions avec les internautes, mais cette fois en dehors de campagnes limitées dans le temps. Netflix a ainsi lancé le hashtag #NetflixConseilleMoi sur son compte Twitter, invitant les internautes à demander quel nouveau film ou série regarder pour leur proposer de nouvelles idées… et donnant l’occasion à d’autres internautes de contribuer aux échanges. |

Déclencheur d’interactions, des banques ou assurances pourraient utiliser ce levier sur des thématiques cœur de métier spécifiques avec pour objectif d’apporter des conseils en réponse à des besoins clients.

Développer la vente et l’après-vente grâce aux réseaux sociaux : le nouvel El Dorado des assureurs ?

Les pratiques précédemment évoquées illustrent l’utilisation des réseaux sociaux sur le haut de funnel de transformation, se concentrant sur les enjeux de notoriété et d’engagement avec les internautes. Principal terrain de présence des assureurs, le haut de funnel se voit étendu progressivement par des initiatives visant à développer les parties plus aval du funnel.

Les démarches d’assureurs visant à développer les ventes directes sur les réseaux sociaux, et par extension via les outils de messagerie, restent aujourd’hui marginales si l’on compare avec les acteurs d’autres secteurs tels que la grande consommation, qui multiplient les opportunités de vendre sur les plateformes sociales (parcours d’achat simplifiés, développement de marketplace, liens d’achat partagés en stories, …).

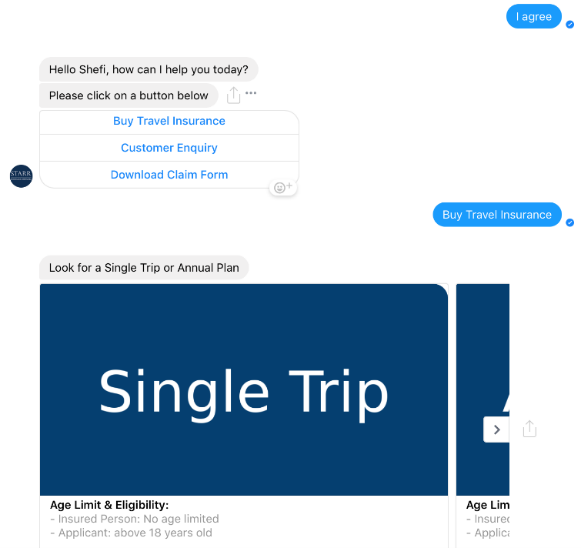

Plusieurs raisons peuvent expliquer ce phénomène, parmi lesquelles la typologie des produits ou encore les contraintes règlementaires fortes relatives à la vente de produit assurantiel. Pour autant, quelques acteurs financiers ont imaginé des mécaniques de vente adossées à un outil de messagerie, à l’instar de Starr, assureur américain qui propose une souscription autonome à un produit d’assurance simple : l’assurance voyage. Il met ainsi à disposition un chatbot sur Messenger permettant à l’utilisateur de souscrire une assurance voyage & de recevoir des réponses à des demandes simples.

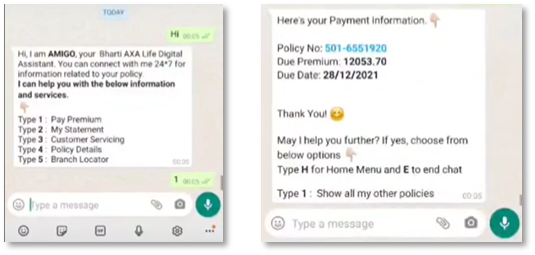

Au-delà de la phase de vente, c’est sans doute pour développer l’après-vente que de nombreux acteurs financiers misent sur les réseaux sociaux & outils de messagerie, afin de mieux accompagner leurs clients. Crédit Agricole Nord Est (offre Apy) et Direct Assurance intègrent ainsi dans leurs canaux de contact Whatsapp, Instagram ou Twitter pour que les clients puissent communiquer avec un centre de relation, quand Bharti Axa propose via un chatbot sur Whatsapp une solution permettant aux clients de traiter leurs demandes.

Conclusion

Après plusieurs années passées à chercher une utilisation performante des réseaux sociaux, les acteurs de la banque et de l’assurance ont désormais un panel de leviers variés à leur disposition pour développer leur notoriété et travailler leurs bassins d’audience.

Plus limités que les acteurs d’autres secteurs sur les phases de vente & après-vente, notamment du fait de contraintes inhérentes aux produits proposés, les banques et assurances multiplient les initiatives pour travailler le haut de funnel et être présentes à l’esprit des internautes pour être en position privilégiée le jour du passage à l’acte.

Pour approfondir les leviers d’avant-vente, le champ des possibles reste large, en s’inspirant notamment de ce que font les acteurs hors services financiers sur cette phase moins sujette aux contraintes, et en continuant de développer des liens de proximité avec leur audience.

L’ouverture de nouveaux canaux d’interaction via les outils de messagerie pourrait finalement constituer la marge de progression la plus significative dans le développement de la phase d’après-vente. L’équation est toutefois délicate : proposer ce type de solution n’a de sens que si les réponses sont rapides et personnalisées, et nécessite des investissements humains et outils à ne pas négliger pour assurer une qualité de service à la hauteur des attentes.

De quoi ouvrir le champ des réflexions sur l’utilisation des nouvelles solutions d’IA, couplées à l’intervention humaine pour les sujets les plus complexes ?

Un article rédigé par Julien Lévrier.