Le Quick Commerce : véritable tendance du commerce de demain ou simple mode passagère ? #1

Le quick commerce ou la promesse de livraison de courses ultra-rapide. Des courses livrées en moins de 10, 15 ou 20 minutes selon les promesses des acteurs. En plein essor dans le contexte de pandémie, le quick commerce a connu une ascension fulgurante en 2021 avec de massives levées de fonds tandis que la concurrence continue de se tendre début 2022. Quelles actualités pour ce secteur ? Répond-il à un vrai besoin ? Décryptage.

Évolution du marché : vers une consolidation !

La crise sanitaire a remis en avant pour les consommateurs la nécessité de gagner du temps et de réduire le stress lié aux tâches quotidiennes et a donc favorisé l’émergence de ce besoin d’instantanéité dans la livraison de courses.

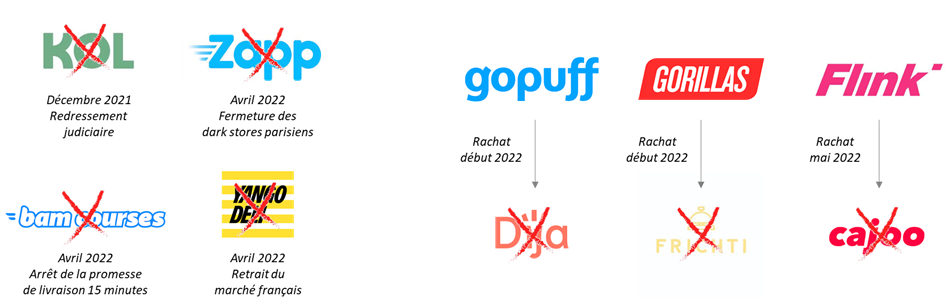

Présent depuis plus de 5 ans à l’étranger, c’est en 2021 que le quick-commerce a explosé en France et à Paris ; en quelques mois, pas moins de 11 acteurs se sont lancés sur ce créneau des courses livrées en moins de 20 minutes : le turc Getir, les allemands Flink et Gorillas, Yango Deli détenu par le groupe russe Yandex, les français Cajoo, Frichti, Kol et BamCourses, ainsi que les britanniques Dija et Zapp ; enfin, l’acteur américain Gopuff, leader mondial, s’invite à la partie en ce début 2022.

Les fulgurantes levées de fonds traduisent l’engouement des investisseurs pour ce secteur à potentiel : en 2021, Flink a levé 750M fin 2021, après 300M levés début 2021, Dija 20M en mai, et Cajoo 40M sur l’été, Gorillas près d’1Md, en plus des 250M levés début 2021, Zapp 100M en 2021 et 200M début 2022, Getir 500M mi-2021, puis près de 800M début 2022, Gopuff environ 1 milliard mi-2021, et en cours de levée pour 1,5 milliard… En tout, le secteur a levé près de 7 Mds€ en 18 mois !

En France, le marché atteint alors un chiffre d’affaires estimé entre 100 et 150 millions d’euros. S’il représente une part relativement faible de l’e-commerce alimentaire français (environ 12 Mds€), le quick-commerce se concentre essentiellement sur les grandes villes et attaque la part de marché des commerces de proximité encore peu digitalisés. Il représente alors aujourd’hui 12% de la livraison à domicile (marché d’un peu plus d’un milliard), et c’est même 24% à Paris et près de 40% pour les jeunes parisiens de moins de 28 ans (données FoxIntelligence by NielsenIQ).

Sur un tel marché, « Winner takes it all ». Comme sur le marché des VTCs ou de la restauration à domicile quelques années plus tôt. En effet, la consolidation est alors nécessaire pour aligner offre et demande : le modèle économique n’étant viable que si les livreurs sont (presque) toujours occupés et réalisent donc au moins 3 livraisons par heure, ce qui nécessite de réduire le nombre de dark stores servant une même zone de chalandise.

Et le phénomène a déjà commencé !

Ainsi sur les 11 acteurs évoqués précédemment, il n’en reste aujourd’hui plus que 4 sur le marché français : GoPuff (leader aux USA avec une valorisation de plus de 40 Mds€), Flink (valorisation de 5 Mds€ après le rachat de Cajoo), Gorillas (3 Mds€), et Getir (12 Mds€). A titre de comparaison, Carrefour est valorisé en bourse à 16 Mds€ et Casino à… 2 Mds€.

Des partenariats win-win avec la grande distribution…

Avec son développement exponentiel, le quick commerce a rapidement commencé à grignoter des parts de marché aux acteurs historiques, les poussant à réfléchir à leur propre service « quick-commerce », notamment pour les enseignes de proximité urbaine.

Si l’on regarde le nombre de commandes en Île-de-France, alors que Carrefour et Franprix représentaient 93% des commandes en janvier 2021, ils ne pèsent plus que la moitié en octobre 2021 (données FoxIntelligence). Tant et si bien que la pression exercée par ces acteurs de la tech est suffisante pour convaincre les grands de la distribution de s’y mettre et des nouveaux modèles de partenariats se sont développés. Et les deux parties y trouvent leur compte :

- Les acteurs de la grande distribution peuvent ainsi proposer à leurs clients un service de livraison express sans avoir à investir dans la logistique de préparation de commandes, la livraison et les technologies associées en bénéficiant de l’expertise de ses acteurs.

- Les quick commerçants de leur côté bénéficient du pouvoir de négociation des distributeurs et ainsi de prix à l’achat plus attractifs permettant d’améliorer les marges et l’attractivité prix de leur offre. Cela leur permet également de pouvoir proposer une offre MDD à prix plus accessible, notamment dans le contexte inflationniste actuel.

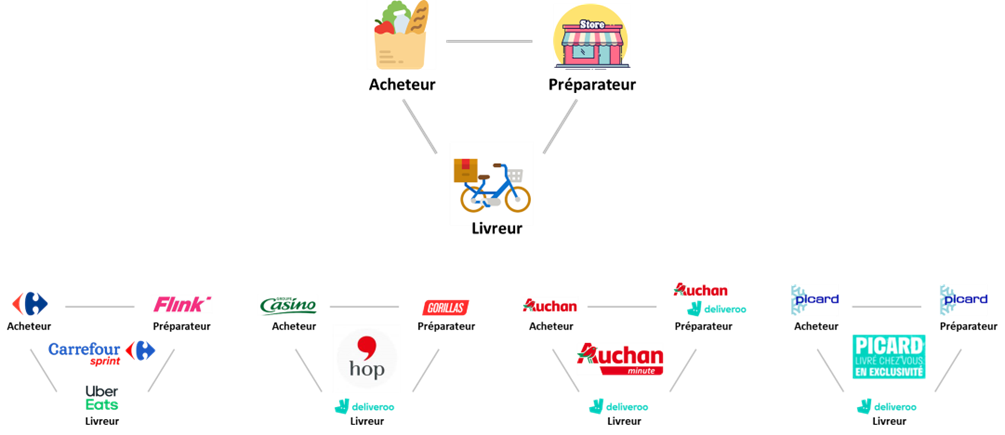

Ces derniers mois, de nombreux partenariats se sont donc noués :

- Des partenariats bipartites

Monoprix a lancé en février 2022 Monop’ Hop’ qui propose une offre de livraison pour 2000 références en 20 minutes, en partenariat avec Deliveroo. Picard s’est également allié avec Deliveroo pour proposer une offre de livraison de plus de 200 produits en moins de 15 minutes dans une centaine de villes en France. Les produits sont stockés et préparés par les équipes des magasins Picard puis livrés par Deliveroo.

Auchan a aussi noué en mai 2022 un partenariat pour proposer son service de livraison express Auchan Minute en s’appuyant sur le système de gestion d’entrepôt (WMS) de Deliveroo ainsi que sur ses livreurs. Le concept est un peu différent puisqu’Auchan utilise ses points de vente Auchan Minute (déjà existants pour du click & collect) plutôt que des dark stores.

- Des partenariats tri partites

En novembre 2021, Carrefour a créé Carrefour Sprint avec Cajoo (désormais Flink suite au rachat) et UberEats. Carrefour peut alors s’appuyer sur le réseau de dark stores ainsi que sur l’expertise technologique et opérationnelle de Flink, et sur l’efficacité d’UberEats dans la livraison du dernier kilomètre.

Le groupe Casino a par ailleurs pris une participation dans Gorillas, avec un accord sur les approvisionnements, permettant notamment à Gorillas de proposer des produits Monoprix. De plus, dans les prochains mois, Gorillas devrait également pouvoir préparer et livrer certaines des commandes passées sur Monop’ Hop’.

Ces partenariats entre distributeurs et quick commerçants ont d’ailleurs lieu aussi à l’étranger : le britannique Tesco et le belge Jumbo ont également un partenariat avec Gorillas, tandis que Flink est associé avec le distributeur allemand Rewe.

Au vu de l’engouement généralisé des parties prenantes, que ce soient les investisseurs, les distributeurs ou encore même les clients urbains et notamment les jeunes, il semblerait que cette tendance de quick-commerce ne soit pas une simple mode, mais une réelle disruption de l’e-commerce alimentaire. Par ailleurs, sur des marchés plus matures comme la Chine, le Royaume-Uni ou les Etats-Unis, le quick-commerce représente déjà 5 à 13% de l’e-commerce, ce qui porterait le potentiel marché français à 600M€ – 1,5Mds€ (soit entre x4 et x10 vs aujourd’hui), à se répartir entre 2 ou 3 survivants certainement… Ainsi, pour gagner la bataille, on peut se demander quels sont les facteurs clés de succès pour les quick-commerçants en lice, à découvrir dans la seconde partie de notre décryptage (article à retrouver ici) !

Un article rédigé par Charlélie Bensoussan Gaubert, Pierre Brun, Tiphanie Gain et Arthur Léauté