Comment le confinement a-t-il permis le développement du e-commerce alimentaire ?

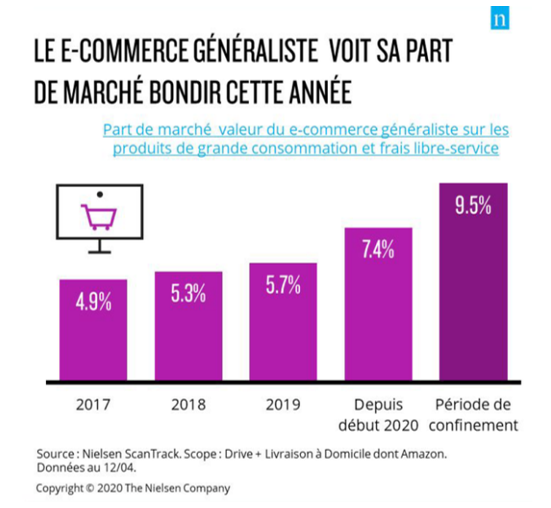

En atteignant près de 10% de part de marché, l’e-commerce alimentaire tutoie des sommets en plein confinement lié au Covid-19. Un gain de part de marché sans précédent, notamment lorsque nous regardons dans le rétroviseur la lente augmentation de l’e-commerce sur les dernières années.

Plus de 2 millions de consommateurs ont basculé vers la livraison à domicile et le drive pour sécuriser leurs achats alimentaires et éviter les bains de foule en grande surface. Ce recrutement massif ouvre de réelles perspectives pour les enseignes afin de fidéliser ces clients, leur proposer de nouvelles offres / services. Il devient alors clé d’analyser finement les comportements individuels des clients, notamment avant, pendant et après le confinement, ceci afin d’apporter de la clarté pour prendre les décisions les plus pertinentes et adéquates sur les actions marketing et commerciales à lancer.

Un drive insuffisamment préparé à une telle vague de commandes

Cette bascule des clients vers l’ecommerce aurait pu être bien plus forte si les enseignes avaient été prêtes pour accueillir une telle demande. Selon une enquête menée par Kantar, 17% des Français auraient souhaité utiliser les solutions digitales proposées par les grandes enseignes (drive, e-commerce) et n’ont pas obtenu satisfaction pour des raisons liées à la saturation des sites, aux abandons de panier, à des délais de livraison augmentés ou des paniers incomplets).

Les enseignes ont dû travailler en marche forcée pour proposer toujours plus de créneaux (drive ou livraison) aux clients. A ce jeu, Leclerc sonne comme le grand gagnant de cette course au Drive : le drive Leclerc représente désormais près de 17% du chiffre d’affaire de l’enseigne, là où il s’élevait à 13,5% un mois plus tôt (déjà très largement au dessus de la concurrence). La prime au leader certes, mais la prime aussi à une activité drive robuste et efficace.

Pour d’autres, le Covid-19 a nécessité de mettre les bouchées doubles afin de proposer des créneaux de livraison suffisamment nombreux. Citons Carrefour, qui a enchainé en très peu de temps de multiples initiatives pour capter cette nouvelle demande : Carrefour Les Essentiels qui a d’ailleurs été bien accueilli par les clients, selon l’étude menée par Frank Rosenthal, ouverture de Promocash Drive aux particuliers, partenariats avec des acteurs de la livraison, comme Glovo ou encore Deliveroo qui livrent des courses alimentaires de dépannage en 30 minutes, Shopopop qui propose de livrer des courses Drive par un particulier…

Les changements de comportement massifs rebattent les cartes de la distribution alimentaire, qui depuis déjà plus de 3 ans évoluaient dans le même sens : Lidl qui tirait la couverture de la croissance, suivi de près par Leclerc qui continuait à se positionner sur les prix pour accentuer sa place de n°1, les indépendants U et Intermarché qui réussissaient à se développer notamment par leur ancrage territorial et leurs réponses adaptées aux besoins des Français, et enfin les intégrés qui voyaient rouge, à l’instar de Carrefour, Auchan et Casino.

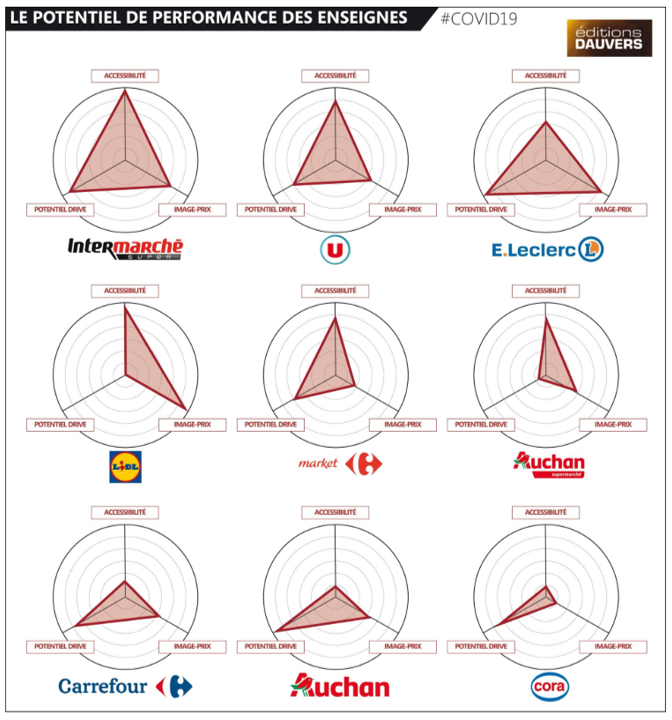

Avec le Covid-19, les lignes bougent. Olivier Dauvers identifie pour nous 3 critères clés à prendre en compte pour décrypter les déformations de part de marché en cours et à venir :

- le potentiel Drive d’une enseigne,

- son image prix

- son accessibilité (géographique)

En positionnant les enseignes sur ces 3 critères, nous pouvons « prédire » les évolutions :

Les parts de marché du mois de mars (et très certainement d’avril), donnent raison à cette analyse : Système U et Intermarché sortent grands gagnants pendant le confinement (+ 0,6 points et +0,8 points respectivement sur le mois de mars 2020). Les critères « potentiel drive » et « accessibilité » jouent en effet pleinement leurs rôles ; l’image prix étant moins déterminant dans le contexte du Covid-19. Ainsi, Leclerc, champion de l’image prix avec Lidl, malgré l’immense succès de son drive, n’a pas réussi à gagner de part de marché sur mars. Sans surprise, son format Hypermarché – moins accessible – a souffert, à l’instar de Carrefour, Auchan et Casino. La croissance impressionnante du drive Leclerc (+0,7 points) a en effet été annihilé par la baisse de l’activité des points de vente (-0,7 points). Un petit mot sur Lidl, qui sans Drive/e-commerce, ne peut plus faire la course en tête.

Le Drive : fleuron très coûteux de l’arsenal digital des enseignes

Selon Nielsen, Le drive, canal de prédilection dans l’alimentaire, porte 80% de la croissance de l’activité digitale en période de confinement. Ce levier omnicanal offre pour les clients les avantages des deux mondes : une sélection rapide des produits en ligne, un gain de temps évident en magasin, des conditions sanitaires augmentées et la gratuité du service.

Au-delà de cette croissance, cette explosion du Drive invite également à s’interroger sur le modèle économique, l’équilibre de rentabilité entre l’activité des points de vente et celle du drive ; les volumes de vente historiquement concentrés sur le point de vente se déportent vers un modèle moins rentable. Le pic que nous vivons ne devrait certes pas durer, mais le Drive va s’installer durablement dans le paysage à des niveaux jamais atteints. A ce titre, Nielsen estime une part de marché du Drive équivalente à 8% post-confinement. (gain de 3 à 5 ans de croissance du Drive)

Dans la phase de déconfinement, quels acteurs vont réussir à se démarquer ? Le drive sera-t-il toujours un des moteurs puissants de résistance et de croissance des parts de marché ?

Au regard de la stratégie de déconfinement de l’Etat français, particulièrement progressive après le 11 mai et de l’anxiété forte des Français à ressortir, le critère « Drive » devrait continuer à jouer pleinement son rôle. En revanche, le critère « accessibilité » pourrait quant à lui s’amenuir au fur et à mesure au profit du critère « image prix » qui pourrait revenir sous les feux de la rampe. Le budget des ménages va en effet être fortement sous tension dans les mois qui vont arriver, lié aux conséquences moroses post-crise. Ainsi, en combinant « potentiel drive » et « image prix », l’acteur qui pourrait ressortir comme grand gagnant post déconfinement serait Leclerc. Tout ou partie des clients qui se sont détournés du carrelage pendant la crise pourraient revenir au regard des prix / promotions attractives. Le Drive devrait continuer à connaître une très bonne activité. Les deux cumulés soutiendront la croissance de Leclerc dans les prochaines semaines / mois.

Quant à Lidl, la question reste en suspens : le retour en grâce de l’image prix pourrait permettre à Lidl de retrouver des couleurs. Cependant, deux handicaps resteront présents : le drive, qui amputera sa croissance, mais également la baisse sensible des déplacements des Français, qui n’aide pas non plus l’enseigne de « soft discount », considérée encore comme magasin de destination « secondaire » (même si l’ambition est tout autre). Il sera alors nécessaire pour Lidl de redoubler d’efforts sur les prix, les promotions et la communication.

Un 4ème critère pourrait être prise en compte dans les prochaines semaines post-confinement, à savoir la praticité / rapidité de faire ses courses alimentaires ; l’idée étant de ne pas trainer dans les points de vente pour réduire le temps d’exposition aux microbes potentiels, notamment pour le format Hypermarché. A voir si ce critère sera aussi fort que les trois premiers. Il sera ainsi déterminant d’optimiser ses parcours physiques.

Pour U et Intermarché, les gains réalisés sur les derniers mois devraient continuer à se faire sentir pour la suite au regard de leur bon positionnement sur les trois critères clés, mais cependant avec une érosion « mécanique » des gains de part de marché post-déconfinement. Pour ces deux acteurs, il sera clé de pratiquer une approche promotion / prix agressive pour retenir/capter les clients tentés par Lidl et Leclerc.

Article rédigé par Arnaud Viody