Request To Pay : Le virement, futur remplaçant de votre carte bancaire ?

Depuis 2018, le Virement Instantané (ou Instant Payment) permet de transférer de l’argent directement d’un compte à un autre en moins de dix secondes et cela 24h/24, 7j/7. Ce service est désormais proposé par la majorité des grandes banques de la zone SEPA (qui comprend les 27 pays de l’Union Européenne, le Royaume-Uni, la Norvège, l’Islande, le Liechtenstein, la Suisse, Monaco, Saint-Marin, Andorre et le Vatican).

L’Instant Payment tel que nous le connaissons aujourd’hui est une avancée importante dans l’environnement bancaire européen. Il représente une des principales innovations dans ce domaine depuis la création du virement SEPA (sur lequel il s’appuie) et l’uniformisation des normes de virements en Europe. Il représente aujourd’hui environ 7% des virements (chiffres BCE 2020) et connaît une progression certaine. Pour l’instant il n’apporte pourtant pas de rupture majeure, mais cela pourrait changer.

L’Instant Payment : une innovation, pas encore une révolution

Le virement fait partie des moyens de paiement, au même titre que la carte bancaire, le chèque ou les espèces. Pour beaucoup d’entre nous, il est pourtant difficilement comparable à ces derniers car il nous sert rarement, voire jamais, à payer une transaction chez un commerçant. La raison de ce constat est simple : le virement (même instantané), tel qu’il nous est proposé par les banques n’est pas adapté à ce type de transactions. La demande d’exécution est longue et relativement laborieuse : saisie d’un IBAN, du nom du bénéficiaire, du montant. Des procédures de sécurité relatives à l’enregistrement du bénéficiaire peuvent encore allonger le processus. Le virement est d’ailleurs principalement utilisé pour des transferts entre particuliers et pour des dépenses spécifiques comme le paiement d’un loyer.

Ces dernières années ont cependant vu apparaître de nouveaux services, parfois proches du virement dans l’usage et qui présentent une bien meilleure ergonomie. Les applications Lydia ou Paypal par exemple, permettent d’effectuer des virements immédiats entre deux porte-monnaie électroniques (pas de réels comptes bancaires donc). Lydia permet aussi d’envoyer une demande de paiement à l’un de ses contacts, en disposant seulement de son numéro de téléphone. Demande à laquelle le destinataire peut répondre favorablement ou non.

Une initiative du European Payment Council, le Request To Pay (RTP), vise à développer les usages du Virement Instantané. Cette initiative propose une expérience client comparable à celles délivrées par les fintechs citées plus haut, tout en se libérant des intermédiaires. C’est peut-être ici que se trouve la révolution autour de l’Instant Payment.

Request To Pay : le vrai levier de développement de l’Instant Payment

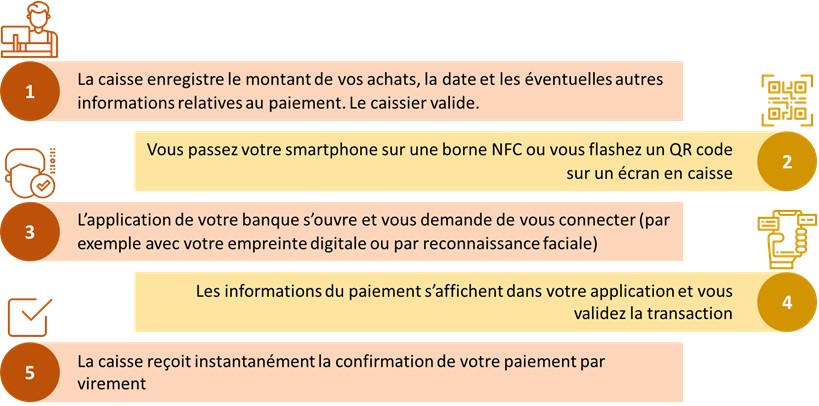

L’immédiateté et l’irréversibilité sont les deux critères principaux d’un moyen de paiement classique pour les achats du quotidien. Ces caractéristiques se retrouvent dans les paiements en espèces et par carte bancaire en proximité : la transaction est effectuée à un instant T et le marchand a la certitude immédiate que le paiement a bien été réalisé. L’Instant Payment répond également à ce cahier des charges. C’est pourquoi, après quelques années de montée en puissance des Virements Instantanés, le projet européen Request To Pay a pour objectif d’en faire un moyen de paiement à part entière à visée universelle, pour toutes les dépenses du quotidien entre particuliers, en B2C (en physique ou en ligne), en BtoB etc.

Pourquoi ce nouveau moyen de paiement alors que la carte bancaire donne satisfaction ?

La lutte contre la fraude est un premier élément de réponse. D’après Moneyvox, La part de la fraude sur les montants payés par CB est environ 100 fois plus élevée que pour les virements, et 125 fois plus élevées pour les chèques. Même si ces chiffres sont nuancés par une fraude à la carte bancaire restant limitée et un usage plus restreint du virement, ce dernier constitue néanmoins le moyen de paiement grand public le plus sécurisé à ce jour.

Par ailleurs, le coût d’un Virement Instantané pour la banque est faible en comparaison du coût de la gestion des chèques et des espèces, investissements de départ mis à part. Le virement ne fait pas l’objet de commissions d’interchange mais permet cependant de s’affranchir de la couteuse hégémonie des réseaux américains Visa et Mastercard. La nationalité de ces derniers et l’arrivée en force sur le marché d’acteurs asiatiques (AliPay, WeChat Pay etc.) est l’une des motivations du régulateur européen pour la création de solutions européennes.

Coûts de fonctionnement contenus, économie sur les chèques et les espèces, reprise d’une certaine indépendance vis-à-vis de Visa et Mastercard, souveraineté européenne : sur le papier, ce service a donc de bonnes chances de venir bouleverser nos usages actuels en matière de paiement.

Des obstacles à surmonter pour une adoption large du Request to Pay

L’European Payment Council, a publié fin 2020 les premières directives techniques pour la standardisation du Request To Pay dans la zone SEPA. C’est maintenant aux régulateurs nationaux et aux banques de se saisir du sujet. Il est probable que les premières offres seront lancées courant 2022.

Plusieurs difficultés restent cependant à surmonter pour une adoption large et durable de ce nouveau service.

La fluidité et l’uniformisation des parcours

Pour se construire une bonne place dans l’environnement des moyens de paiement, il paraît indispensable que l’expérience vécue par le client soit au moins aussi fluide qu’un paiement par carte bancaire. La fluidité implique plusieurs éléments :

- Un parcours compréhensible et demandant peu d’actions au client. Ce parcours devra aussi être identique d’une banque à l’autre.

- Une absence de « discrimination technologique ». C’est-à-dire de compatibilité limitée avec les OS de smartphones, d’obligation de possession d’un modèle récent ou compatible 5G par exemple.

- Une fiabilité technique irréprochable. L’échec du paiement représentant l’écueil à éviter à tout prix, car il peut entrainer un abandon prolongé ou définitif du service par son utilisateur qui préfèrera retourner vers des solutions qu’il connaît et considère plus robustes.

La transparence de la sécurisation pour l’utilisateur

La sécurisation des paiements est l’un des grands enjeux réglementaires du moment. La DSP2, entrée en application début janvier 2018, demande l’authentification à deux facteurs du client pour valider les transactions à distance. Un paiement par virement devra aussi faire l’objet d’une authentification renforcée grâce au smartphone. Le déploiement de ces solutions d’authentification forte donne cependant du fil à retordre aux banques. Face à l’échec de ces dernières à respecter le planning, la Banque de France a allongé le délai de mise en place jusque mai 2021. Comme pour le reste du parcours, l’authentification devra être fluide, uniformisée et fiable, sans quoi elle allongera et rendra complexe le paiement. Un échec à rendre l’authentification transparente pourrait condamner l’initiative entière.

L’inertie des comportements

Les différents baromètres montrent que la carte bancaire est, de loin, le moyen de paiement préféré des Français. Ce constat a encore été renforcé par une année d’explosion du paiement sans contact et de découragement de l’utilisation des espèces. Les dernières années nous montrent également que les Français semblent plus attachés à la carte physique, en plastique ou en métal, plutôt qu’à la capacité de payer qu’elle procure. Le développement timide du paiement mobile en est le témoin : 9% des Français déclarent l’avoir utilisé au moins une fois en 2020. Il faut dire que sur le plan psychologique, la carte est rassurante car elle permet de se raccrocher à un objet dont l’unique utilité est le paiement. A l’opposé, le paiement mobile semble entièrement dématérialisé, presque abstrait. De plus, la carte ne tombe jamais en panne de batterie.

Le Request To Pay pourrait faire face aux mêmes difficultés que le paiement mobile. Il faut aussi se souvenir qu’avant de devenir le moyen de paiement hégémonique que nous connaissons, la carte bancaire a connu des débuts difficiles dans les années 1970-1980. Un travail de longue haleine est donc à anticiper. Cependant, la démocratisation des technologies numériques laisse espérer une capacité aujourd’hui plus grande des usagers à adopter de nouvelles habitudes.

Un modèle économique qui reste à définir

L’adoption d’un nouveau moyen de paiement grand public passe avant tout par une large acceptation chez les commerçants. La carte bancaire, bien qu’acceptée presque partout, fait encore l’objet d’une défiance de certains commerçants qui rechignent à payer un abonnement et des frais à chaque transaction. Les banques devront donc être en capacité de proposer des solutions compétitives à leurs clients professionnels. Du côté des particuliers, il faudra aussi que les banques soient en mesure de proposer de offres sans régression vis-à-vis de la carte bancaire. Les diverses assurances et services d’assistance jouant un rôle non négligeable dans le choix d’une carte, un paiement par virement devra pouvoir offrir le même niveau de service.

Ce sont justement ces points qui ajoutent un niveau de complexité supérieur au RTP vis-à-vis d’un virement classique. Les offres comprenant une garantie de paiement du commerçant, des assurances pour le payeur, l’avance de fonds pour le débit différé etc. (comme c’est le cas avec les cartes bancaires) entrainent des coûts supérieurs pour la banque du payeur. C’est dans l’objectif de rééquilibrer le partage de la valeur que les commissions d’interchange existent pour les cartes bancaires. Le développement du Request To Pay devra donc s’accompagner d’un système comparable de partage de la valeur entre les différents intervenants, sans quoi il perdra toute compétitivité. Il semble probable que cette redistribution se fasse via l’entremise d’un réseau d’acceptation du RTP qui permettrait aussi d’uniformiser l’expérience. Le projet européen EPI (European Payment Initiative) vise justement à créer un réseau indépendant de VISA et MasterCard. Si l’interchange est possible sur les paiements par carte (qui sont le cœur de cible de l’EPI), il n’est pas autorisé pour les virements. Des négociations devront donc être menées avec le régulateur pour permettre la création d’un système comparable.

En conclusion

Le Request To Pay présente de nombreux atouts pour s’inscrire dans le paysage des moyens de paiement à long terme. Il faudra cependant être patient pour pouvoir régler la plupart de ses achats par Virement Instantané avec son smartphone. Les usages se développeront progressivement, en commençant peut-être par les paiements en ligne.

En Europe, et notamment en France, la carte bancaire semble être difficilement détrônable à court ou moyen terme. Les institutions et les banques européennes ne la voient d’ailleurs pas disparaître du paysage prochainement. C’est pourquoi ils ont lancé en 2019 le projet EPI qui vise à la création d’un réseau d’acceptation de cartes indépendant des leaders américains (auquel le RTP pourrait venir s’intégrer). L’Instant Payment n’est donc pas vu comme un potentiel remplaçant immédiat mais plutôt comme une alternative additionnelle. Ce seront alors les commerçants et leurs clients qui dessineront, par leurs usages, le nouveau tableau des moyens de paiement en Europe.

Un article rédigé par Pierre Grossin

Lisez notre article de blog à propos du Virement Instantané.